每经记者 李星每经编辑 裴健如

随着全球新能源汽车销量的不断增长,作为动力电池最重要原材料之一的“锂”已经成为汽车产业链企业竞相争夺的对象。

日前,比亚迪宣布其成功中标智利矿业部的锂矿开采合同,通过旗下子公司——比亚迪智利分公司提交了6100万美元的报价,拿下8万吨金属锂产量配额。

根据此前智利招标发布的内容,中标者将获得为期7年的勘测、研究和项目开发期,最长可延长2年,然后再有20年的时间来生产锂盐。

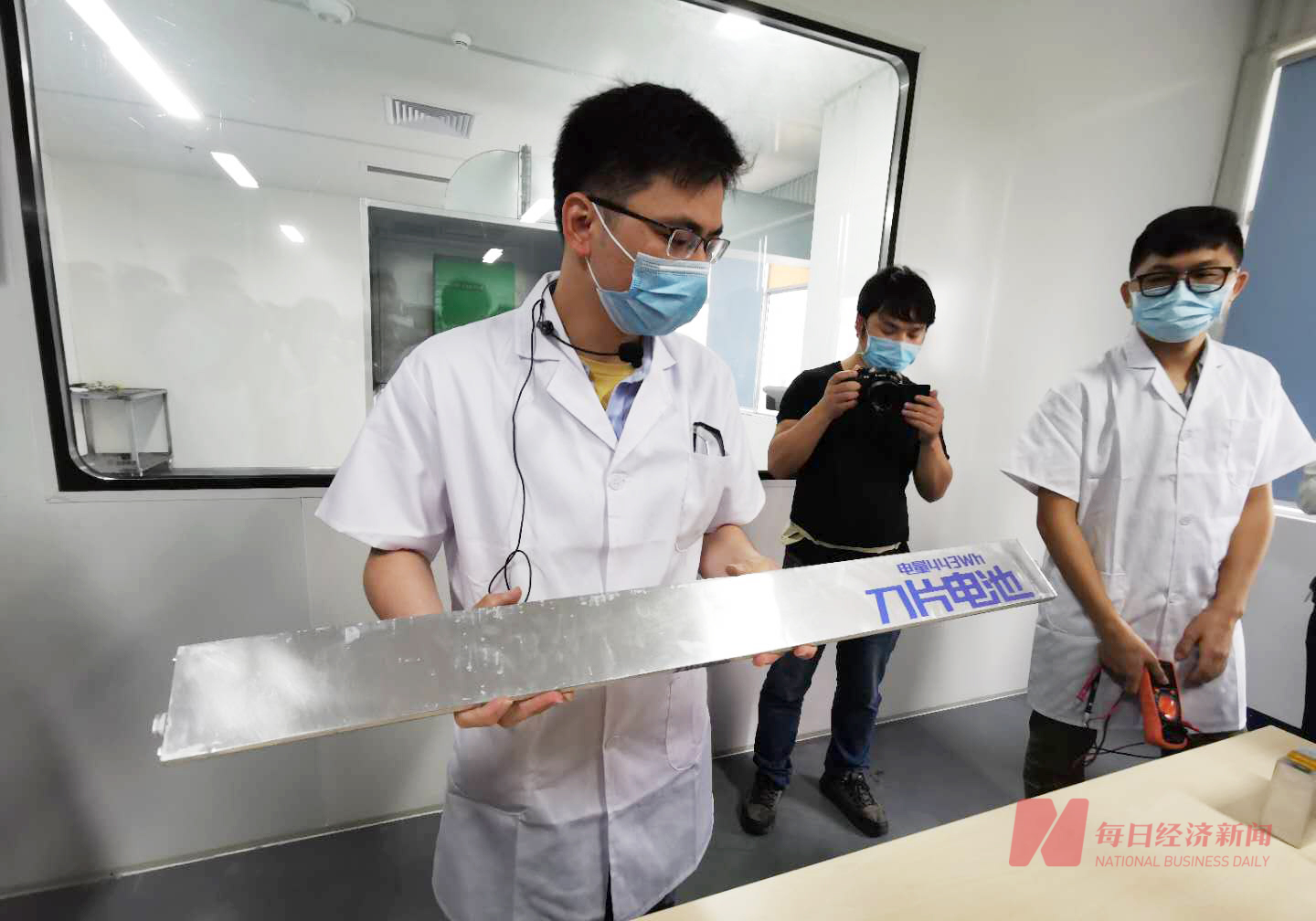

图片来源:每经记者 李星 摄(资料图)

图片来源:每经记者 李星 摄(资料图)全国乘用车市场信息联席会秘书长崔东树在接受《每日经济新闻》记者采访时表示,比亚迪购买智利锂矿开采权的主要原因之一,是锂材料价格上涨导致其成本增加。同时,作为国内新能源汽车头部企业,以及动力电池核心企业,比亚迪拥有独立开采锂矿权,也是其为保障未来供应所做的战略部署。

事实上,不仅仅是比亚迪,伴随锂资源供应紧张及价格的不断上涨,国内外动力电池企业布局锂矿资源的步伐正在提速。“对比亚迪以及宁德时代等头部动力电池企业而言,布局锂矿开采领域都是为了谋求长远发展。”一位不愿透露姓名的动力电池行业专家告诉记者,只有把关键技术和核心原材料掌握在自己手中,才能保证整个供应链体系的稳定,保证后期旗下产品对外的供应需求。

锂价已涨10倍

眼下,全球新能源汽车销量正保持高速增长。数据显示,2021年中国新能源汽车销量约为352.1万辆,同比增长1.6倍;2021年前11个月,欧洲新能源汽车累计销售179.5 万辆,同比增长75%;根据公开数据,2021年美国新能源汽车销量将达到62万辆,同比增长86.7%。

新能源车一路狂奔之下,其对动力电池的需求不断扩大。而锂作为当前锂离子电池的核心原材料,需求量也节节攀升。

图片来源:摄图网-400105948

图片来源:摄图网-400105948标准普尔全球(S&P Global)2021年12月发布报告称,由于锂的使用超过了产量,并耗尽了库存,随着需求进一步增长,2022年将出现锂短缺。

锂资源的紧缺,令其售价也水涨船高。据悉,锂的早期价格只有3万元/吨,现已暴涨至33万~34万元/吨,涨幅已达到10倍。公开数据显示,2021年,金属锂现货价格涨幅高达175%,而电池级碳酸锂均价涨幅更是超过了418%。

据中国汽车动力电池产业创新联盟统计,与2020年年初相比,主流三元锂电池正极材料平均价格上涨108.9%,磷酸铁锂电池正极材料平均上涨182.5%。

中国汽车动力电池产业创新联盟理事长董扬分析称,动力电池部分原材料价格大幅上涨的原因有三点:一是供需失衡,原材料产量增加的幅度跟不上新能源汽车增长的幅度;二是部分原材料主要依赖进口,我国材料行业缺乏国际定价权;三是部分原材料生产或涉及化学品管理,或能耗较高,政府审批管理还需要进一步完善。

“现在锂价之所以大幅上涨,是因为市场供需平衡暂时被打破了。”上述不愿透露姓名的动力电池专家认为,随着各路资本争相入局,快速布局开采,锂资源的供应量将快速提升,其价格也将随之下降。

锂价或于2023年迎下调

事实上,国内动力电池头部企业对锂资源的争夺战早已打响。

2021年7月到9月,宁德时代(300750.SZ)和赣锋锂业(002460.SZ)围绕总部位于温哥华的千禧锂业的收购,上演过一场“截胡之战”。去年11月,加拿大锂业公司美洲锂业宣布将以更高价格收购千禧锂业,而加拿大锂业公司美洲锂业的大股东正是赣锋锂业,宁德时代最终也被“截胡”。

一位接近宁德时代的相关工作人员告诉记者,温哥华的锂矿项目只是宁德时代海外产能布局中的一小块,宁德时代在很多国家都在做同步布局。近期,宁德时代正在准备拿下南美的一处锂矿。

与此同时,宁德时代在国内的锂矿布局也在提速。1月13日,由宁德时代100%控股的四川时代新能源资源有限公司正式注册成立,经营范围包括选矿、矿物洗选加工、金属矿石销售、新材料技术研发等;2021年9月,宁德时代公告称,拟在江西宜春投资建设新型锂电池生产制造基地(宜春)项目,已于2021年7月与江西地方政府签订了合作框架协议。

“为确保供应链安全和产品长期稳定交付,避免上游部分资源剧烈涨价的影响,宁德时代将对上游主要资源进行全面布局。”宁德时代相关负责人对记者表示。

图片来源:视觉中国

图片来源:视觉中国此外,亿纬锂能、华友钴业等企业均在积极布局锂矿资源。日前,亿纬锂能(300014.SZ)发布公告称,公司与蓝晓科技签订《战略合作协议》,双方将在锂资源产业链进行深入合作布局,并积极参与西藏结则茶卡盐湖锂资源的开发利用。不仅如此,亿纬锂能还宣布竞拍取得兴华锂盐35.2857%股权暨合计直接持有兴华锂盐49%股权;而华友钴业(603799.SH)宣布拟以4.22亿美元收购津巴布韦前景锂矿公司100%的股权等。

在政策层面,工业和信息化部装备工业一司副司长郭守刚日前表示,下一步,工信部将统筹提升关键资源保障能力,加强与青海、四川、江西等省市沟通协调,推动加快国内锂资源的开发。

根据信达证券的锂供需测算,预计2022年锂资源供应增量约17.7万吨,若假设全球新能源车产量增速为50%,则全年供需维持紧平衡状态。

崔东树认为,锂矿资源的加速开采,会使得锂产能逐步释放,当前锂资源紧缺的局面将逐步得到缓解,锂价也将随之下降。“2022年,锂的价格还将迎来小幅增长,预计到2023年,其价格将逐步下降到一个市场可以接受的价位。”崔东树表示。

锂资源紧张不会是长期难题

在董扬看来,部分原材料大幅涨价将成为今年我国新能源汽车发展的重大难题。如果处理不好,很可能会遏制甚至逆转我国新能源汽车的发展趋势。

董扬分析称,中国新能源汽车市场前期是由财政补贴培育而成,市场不接受新能源汽车价格明显高于同等级传统汽车,新能源整车涨价空间极小。如果电池涨价幅度超过新能源整车企业可承受的程度,极有可能出现两年前新能源汽车产销量下降的局面。

据乘联会方面预测,我国新能源汽车销量在2022年有望突破600万辆,市场渗透率在22%左右。“按照当前市场对新能源车销量预期以及中游企业出货量规划,2022年产业链发展的最大短板或是锂资源。”信达证券方面表示。

动力电池行业专家杨伟斌认为,锂资源价格的持续上涨将增加动力电池生产成本,如此或将倒逼市场寻求替代,去开发一些尽量少使用锂作为原材料的车型,以达到降本效果。“这样一来,插电式混合动力车型、增程式车型、传统混动车型等技术路线将得到快速发展。”杨伟斌表示,市场需求下降后,锂资源价格也必然会下降。

图片来源:视觉中国

图片来源:视觉中国但崔东树却认为:“当前锂资源价格暴涨主要是因为2021年国内外新能源汽车市场需求大大超出预期,库存不够所致,这不会是行业长期要面临的局面。后期,新能源汽车增幅将逐渐放缓,而市场锂矿资源开采体量也将逐步增大。市场供需逐步达到平衡后,锂资源的价格就会降下来。”

上述不愿透露姓名的动力电池行业专家也表示,目前市场的供需不平衡只是暂时的,并不能影响到新能源汽车技术路线的改变。

国际能源署预测数据显示,受下游市场需求的推动,仅靠现有和在建的锂矿生产项目,到2030年全球将出现约50%的锂需求缺口。“短周期内,锂资源确实会比较紧张,这与芯片供应紧张同一道理,但肯定不会长期紧张。”一位动力电池头部企业的相关负责人称。