岁末年初,立讯精密工业股份有限公司(002475.SZ,下称“立讯精密”)一度被笼罩在利空消息的阴霾中。

2021年年末,公司因信息披露虚假或严重误导性陈述被深交所警示;今年2月7日,33家中国实体被列入“未经核实名单”的消息传出,立讯精密虽不在此列,但次日依然盘中跌停。

2月10日,立讯精密滁州分公司因未按时履行法律义务被法院强制执行,进一步挫伤股价。但在2月15日,公司股价突然反弹超8%,引起市场关注。

相关的原因是,立讯精密宣布,控股股东斥资百亿收购奇瑞控股及其子公司部分股权,双方拟建立汽车合资公司。“公司中长期目标是成为一级汽车零部件供应商领导者。”

投资加码汽车业务

2月11日,立讯精密公告称,与奇瑞控股、奇瑞汽车和奇瑞新能源三家公司签署战略合作框架协议,并计划与奇瑞新能源成立合资公司,开展零部件配套和整车代工业务。

同日,立讯精密还宣布,控股股东立讯有限投资100.54亿元,收购奇瑞控股集团有限公司、奇瑞汽车股份有限公司和奇瑞新能源汽车股份有限公司股权,比例分别是19.88%、7.87%和6.24%。

立讯精密强调,与奇瑞战略合作有排他条款,今后奇瑞系三家公司不能与其他汽车代工企业合作。合资公司计划在三个月之内成立,立讯精密持股30%,奇瑞新能源持股70%。

资本市场对于立讯精密的造车计划亦反馈积极,2月15日股价涨幅超8%。截至2月21日收盘,立讯精密报收42.91元/股,公司总市值3034亿元,滚动市盈率为41.9倍。

立讯精密的目标并不是造车,而是协同奇瑞做整车ODM(原始设计制造商),“未来12-18个月,ODM会陆续投产。至于合资公司主要目标客户,预计将是国外传统品牌车企和国内新SmartEV品牌。”

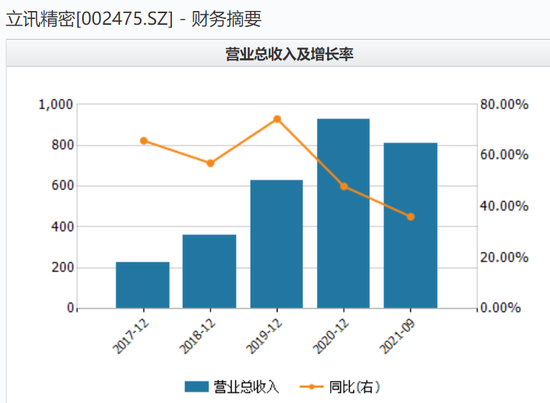

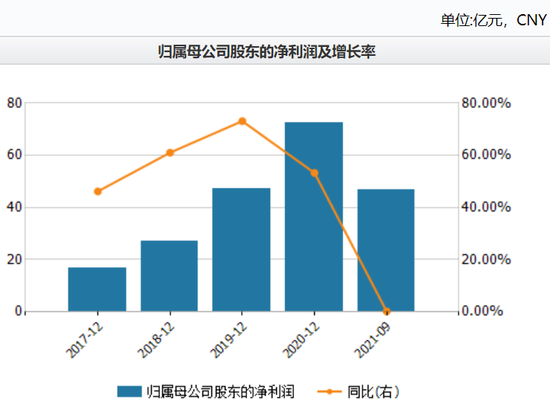

立讯精密转型背后,其主营业务在2021年第三季度遇到挑战。2021年第三季度营业收入同比增长42.4%至328.66亿元,但是归母净利润仅16亿元,同比下滑25.28%,扣非净利润下跌21.4%至14.72亿元。

2021年前三季度,公司营收、净利润双增,但毛利率为16.11%,同比下滑约2个百分点。同为苹果产业链概念股的舜宇光学2021年上半年综合毛利率为25%,后者的手机镜头等光学零件毛利率常年维持在40%左右。

客户集中后遗症

公开资料显示,立讯精密是苹果供应链企业,为苹果代工耳机、手表和手机,主要业务是为客户提供高速互连、声学、射频天线、无线充电、震动马达、通信基站相关产品的解决方案。

2018年至2020年,立讯精密营收分别为358.5亿元、625亿元、925亿元,归母净利润分别为27亿元、47亿元、72亿元,其中苹果贡献的收入占比分别为44.85%、55.43%、70%,逐年递增。

业绩增长的同时,其应收账款与存货也在水涨船高。2021年前三季度,公司应收账款为171.2亿元,同比增加33.4亿元;存货为243.4亿元,同比增加73.4亿元。根据2021年中报数据,苹果“贡献”了超50%的应收账款。

而在2021年下半年,苹果以“加量降价”的定价策略推出新品,市场猜测供应商因此让利,造成立讯精密2021年第三季度业绩的低迷。

立讯精密对此解释称,外部环境持续复杂多变,除了海内外疫情的持续反复,上游材料短缺、价格上涨、运输能力下降及运输成本上升等因素也对公司获利能力及部分产品的出货造成一定影响。

基于此,投资者对第四季度业绩有所担忧,2022年1月,立讯精密股价一度低位震荡运行,直到造车消息宣布才有所反弹。

立讯精密介绍,立讯精密已经在汽车市场沉浸了十余年,与汽车相关的主要产品有连接器、连接线、特种线束等,主要客户包括国内传统车企、造车新势力及部分大型 Tier1 厂商(直接向整车企业供应零部件的厂商)。

立讯精密的目标还远不止ODM业务,公司表示:“公司志在抓紧机会窗口拼进全球领先的Tier1。在前期立讯精密的主要职能是帮助奇瑞开拓ODM业务,未来ODM业务发展起来后,立讯精密的核心零部件业务也随之发展。”

数据显示,Tier1的市场规模广阔,目前在全部车企总产值中占比约七成。Tier1厂商的盈利能力可观,以博世为例,最近几年其收入规模均在300亿美元以上,毛利率在40%左右。

那么立讯精密能否顺利实现目标?业内仍在观望,瑞银证券认为:该交易不会立即产生财务影响,预计2022年立讯精密汽车业务收入占比将小于4%。尽管财务影响仍较小,但该交易或有助于扩张、强化汽车业务,这是公司投资策略的重要一环。仍对公司苹果业务的长期发展抱有信心,并预计这将支撑在主要产品( 如苹果手表和iPhone) 中的市占率持续攀升。

造车“远水”暂难解“近渴”

对于公司造车的消息,外界众说纷纭:立讯精密是否意在给苹果汽车代工;如果公司沿着这个路径出发,会否又将面临新的问题,如行业竞争激烈等。

最近数年,苹果汽车项目传闻不断,苹果曾与宝马、戴姆勒等汽车公司探讨合作,最终不了了之;随后传出与日本、韩国等企业接触,寻求代工合作方,目前没有确切消息,其最新的合作对象是现代集团,但后者表态不参与代工,“现代不是一家为别人生产汽车的公司”。

目前,富士康正在积极造势,计划成为智能电动汽车代工企业。2021年1月,富士康宣布与吉利汽车组建合资公司。2021年10月,富士康母公司鸿海集团联合发布了三款自主开发的电动车。

另外,汽车产品代工产品验证期长,通常在一年以上,这要求代工企业有较高的技术与资金基础。

以立讯精密目前的资金水平,能否支撑起持续投入还是未知数。截至2021年三季度末,公司负债率为59.7%,一年内到期的借款合计169.4亿元,而货币资金为156.7亿元。而本次对奇瑞相关公司股权的收购价已超过立讯精密2020年归母净利润(72.25亿元)。

奇瑞资金更是捉襟见肘。奇瑞新能源2010年成立以来进行过3轮融资,最近一次融资发生在2019年1月;2016年与2019年,该公司均准备冲击资本市场未果。

技术方面,立讯精密2017年至2020年研发投入不断攀升,从15.4亿元增加到了57.45亿元,2021年前三季度达到48亿元。

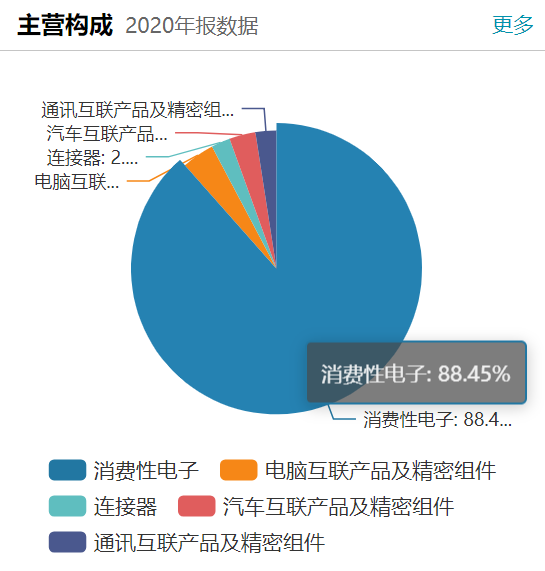

但其在汽车业务方面的研发效果尚未显现。立讯精密2021年半年报显示,汽车互联产品及精密组件业务营收为17.7亿元,在总营收中占比仅为3.68%。

另外,目前奇瑞新能源的热销车型依旧以小蚂蚁(配置|询价)、QQ冰淇淋(配置|询价)等微型车为主,在中高端车型市场的能力有待市场验证。

奇瑞控股发布的数据显示,2021年共销售汽车96万辆,同比增长31.7%。其中新能源汽车销量为10.9万辆,同比增长144.6%。奇瑞关联上市公司伯特利披露的数据显示,奇瑞汽车2020年营业收入为347.6亿元,净利润737万元;奇瑞新能源营业收入为33.6亿元,亏损3.8亿元。

尽管挑战重重,部分研究机构仍对公司造车业务抱有信心。华泰证券表示,华为、小米等传统手机厂商和互联网厂商纷纷入局汽车,汽车产业链逐渐向消费电子趋同。随着立讯精密在整车、汽车核心零部件的持续深入、技术上的逐渐积累和规模化的逐渐形成,汽车业务有望成为公司新的业务驱动。(思维财经出品)■